Seth Klarman : 3 Actions De Qualité Que Le Milliardaire a Achetées Au T4

Seth Klarman : Voici 3 actions intéressantes que le gestionnaire de Baupost a ajouté à son portefeuille au 4ème trimestre.

Seth Klarman n'est pas seulement l'auteur de l'excellent Margin of Safety. C'est aussi le gestionnaire de Baupost Group, un fonds qui achète des actions value possédant des avantages concurrentiels importants, à la manière du holding de Buffett ; Berkshire Hathaway.

Seth Klarman n'est pas resté inactif au 4ième trimestre puisqu'il a profité de la faiblesse des cours de certains titres pour renforcer plusieurs de ses lignes ou initier de nouvelles positions.

C'est ainsi qu'outre un nouvel achat de Marathon Petroleum et son renforcement dans Qorvo (+49,8%), il a pris une nouvelle position de presque 1 milliard de dollars dans Intel (plus de 18 millions d'actions) et a renforcé sa ligne d'actions Facebook de 63,4%. Il a également augmenté de 3,3% sa participation dans eBay.

Ces trois dernières actions possèdent la caractéristique commune de coter légèrement sous leur valeur intrinsèque pour des taux de croissance bénéficiaire élevés. L'investissement dans des actions value reste en effet la marque de fabrique de Seth Klarman.

Intel

Intel est l'un des plus grands fabricants de puces au monde, mais il a pris un certain retard par rapport à ses concurrents AMD et Nvidia, qui sous-traitent leur fabrication à Taiwan, chez TSMC.

La concentration d'Intel sur le marché des ordinateurs personnels, qui était confronté à des défis jusqu'à ce que la récession provoquée par le Covid-19 ne déclenche un mouvement massif de travail à domicile, était un autre facteur considéré comme un obstacle à la croissance de l'entreprise.

Le fait que le CEO soit davantage un financier qu'un geek n'a pas aidé non plus à suivre les tendances des nouvelles technologies. Afin de renverser la vapeur, il a récemment été remplacé par Pat Gelsinger, un ancien cadre d'Intel.

C'est peut-être cet événement qui a attiré Seth Klarman à acheter des actions Intel. On peut aussi certainement ajouter le fait qu'Intel cote largement sous la valeur de ses concurrents.

À ce cours, son P/E ratio est d'à peine 13,7, contre un PER de 41,5 pour Broadcom, 22,5 pour Qualcomm, 27 pour Texas Instruments, 56,4 pour AMD et même un stratosphérique 90 pour Nvidia.

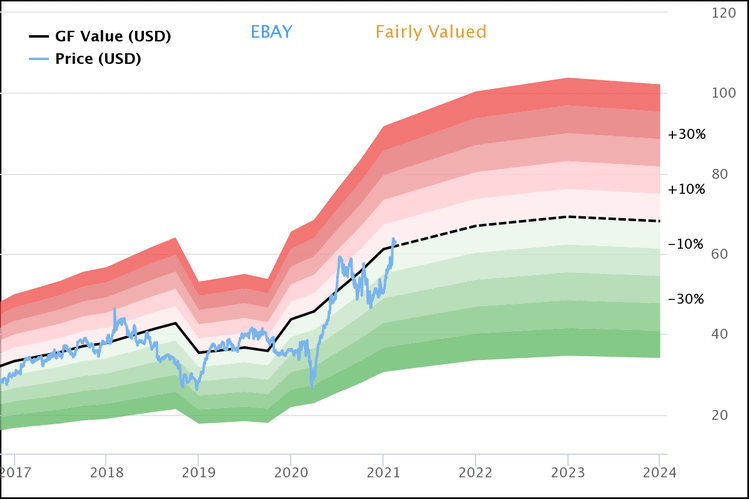

eBay

Au cours actuel, eBay ne peut pas vraiment être considérée comme bon marché. Mais elle reste néanmoins moins chère que la moyenne du secteur du commerce en ligne, comme je le précisais dans cette analyse. Précisons que Seth Klarman possède sa position dans eBay depuis 2018 mais accumule encore massivement les titres depuis lors.

Je pense aussi que le marché sous-évalue le deal avec Adevinta, qui, s'il est approuvé, permettrait à Adevinta de devenir le numéro 1 mondial des petites annonces en ligne. Cet accord profiterait indirectement à eBay puisque le groupe possède 540 millions d'actions Adevinta, soit une valeur de 8,71 milliards de dollars au cours de bourse de ce Norvégien spécialisé dans les petites annonces.

En outre, eBay possède d'autres atouts qui n'ont pas encore été correctement valorisés : beaucoup de cash (plus de 5 milliard de dollars), un énorme free cash flow (2,5 milliards) et un ratio dette à long terme/free cash flow de seulement 2,6.

Cherry on the cake : eBay est très shareholder friendly puisqu'elle récompense ses actionnaires en rachetant ses actions et en versant un dividende en constante augmentation depuis des années.

Lire aussi : eBay : Une “Cash Cow” Moins Chère Que Ses Consoeurs Du E-Commerce

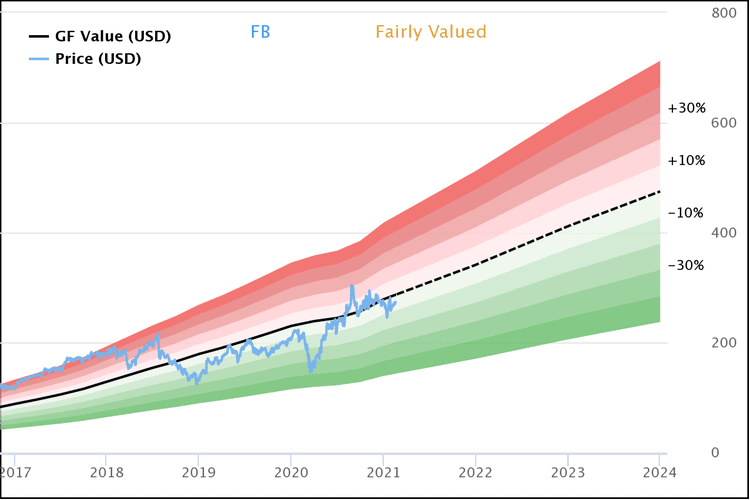

Dans le segment des valeurs technologiques américaines à forte croissance, Facebook n'est pas si chère si on la compare à des sociétés comme Apple, Amazon, Nvidia ou AMD.

Mais pourquoi Facebook n'a pas réellement suivi le mouvement des technos, alors qu'elle possède un gros ROIC (Return On Invested Capital) de 23%, une croissance des revenus estimée à presque 24% en 2021 et un ratio dette à long terme/free cash flow de 0,4?

Principalement à cause de risques de régulations et d'anti-trust qui pourraient venir rogner les marges bénéficiaires du groupe.

Dans un scénario conservateur, en partant d'une croissance de 15% du bénéfice par action pendant les 5 prochaines années, puis de 10% pour les 5 suivantes et une réduction du P/E ratio actuel de 33 à 25 pour cette décennie, j'obtiens une valeur intrinsèque de 250$ pour l'action Facebook.

Avertissement : Les informations contenues dans cette analyse ne sont pas des conseils d'achat. Par conséquent, l’auteur ne pourra être tenu responsable en cas de pertes sur le(s) produit(s) concerné(s). Tout investissement comporte des risques de pertes. Pour plus d’infos, voyez nos mentions légales.

Si vous ne voulez rater aucun nouvel article, abonnez-vous à ma newsletter ci-dessous, likez ma page Facebook et suivez-moi sur Threads.